Andre bilag

Bilag 1 (Grundligning, der angiver ækvivalensen mellem udnyttede kreditmuligheder på den ene side og tilbagebetalinger og omkostninger på den anden side)

Bilag 2 (Standardiserede europæiske forbrugerkreditoplysninger)

Bilag 3 (Europæiske forbrugerkreditoplysninger med henblik på kassekredit og gældsomlægning)

Bilag 4 (Beregning af de årlige omkostninger i procent ved kreditaftaler, der sikres ved pant eller anden rettighed knyttet til fast ejendom)

Bilag 5 (EUROPÆISK STANDARDISERET INFORMATIONSARK (ESIS))

1. Grundligningen

Grundligning, der angiver ækvivalensen mellem udnyttede kreditmuligheder på den ene side og tilbagebetalinger og omkostninger på den anden side.

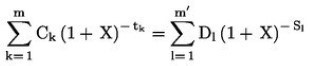

Grundligningen, som bestemmer de årlige omkostninger i procent (ÅOP), sætter på årsbasis lighedstegn mellem den samlede nutidsværdi af udnyttede kreditmuligheder og den samlede nutidsværdi af tilbagebetalinger og betalinger af omkostninger:

2. Betydning af bogstaver og symboler

- X er ÅOP

- m er nummeret for sidste udnyttelse af kreditmuligheden

- k er nummeret på en udnyttelse af kreditmuligheden, hvor 1 ≤ k ≤ m

- Ck er størrelsen af den udnyttede kreditmulighed k

- tk er tidsintervallet udtrykt i år eller brøkdele af 1 år mellem tidspunktet for første udnyttelse af kreditmuligheden og tidspunkterne for hver efterfølgende udnyttelse af kreditmuligheden, hvor t1 = 0

- m' er nummeret på sidste tilbagebetaling eller betaling af omkostninger

- l er nummeret på en tilbagebetaling eller betaling af omkostninger

- Dl er størrelsen af en tilbagebetaling eller betaling af omkostninger

- Sl er tidsintervallet udtrykt i år eller brøkdele af 1 år mellem tidspunktet for første udnyttelse af kreditmuligheden og tidspunkterne for hver tilbagebetaling eller betaling af omkostninger.

3. Yderligere bemærkninger:

1) De beløb, der betales af parterne på forskellige tidspunkter, er ikke nødvendigvis lige store og betales ikke nødvendigvis med lige store tidsintervaller.

2) Begyndelsestidspunktet er tidspunktet for første udnyttelse af kreditmuligheden.

3) Tidsintervallet mellem de ved beregningen anvendte tidspunkter udtrykkes i år eller brøkdele af 1 år. 1 år antages at have 365 dage (skudår 366 dage), 52 uger eller 12 lige lange måneder. Hver måned antages at have 30,41666 dage (= 365/12), uanset om der er tale om et skudår.

Hvis tidsintervallet mellem de tidspunkter, der anvendes ved beregningen, ikke kan udtrykkes som et helt antal uger, måneder eller år, udtrykkes tidsintervallet som et helt antal af en af de pågældende perioder kombineret med et antal dage. Hvis der anvendes dage:

a) Medregnes hver dag, herunder weekender og ferier.

b) Medregnes lige lange perioder og derefter dage tilbage til datoen for den første udnyttelse af kreditmuligheden.

c) Findes længden af perioden i dage ved at se bort fra den første dag og medtage den sidste dag og udtrykkes i år ved at dividere denne periode med antallet af dage (365 eller 366 dage) i hele året ved at regne tilbage fra den sidste dag til den samme dag det foregående år.

4) Beregningens resultat angives med mindst én decimals nøjagtighed. Hvis næste decimal er 5 eller derover, forhøjes den foregående decimal med én.

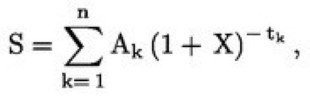

5) Ligningen kan skrives om, så der blot bruges en enkelt sum og begrebet bevægelser (Ak), som vil være positive eller negative, dvs. henholdsvis betalt eller modtaget i perioderne 1 til n, udtrykt i år, dvs.:

hvor S er den aktuelle bevægelsessaldo. Hvis målet er at bibeholde ækvivalensen mellem bevægelserne, vil værdien være nul.

4. Supplerende antagelser til brug ved beregningen af de årlige omkostninger i procent

1) Hvis en kreditaftale stiller forbrugeren frit med hensyn til at udnytte kreditmuligheden, anses det samlede kreditbeløb for udnyttet i sin helhed med det samme.

2) Hvis en kreditaftale giver forskellige muligheder for at udnytte kreditmuligheden med forskellige omkostninger eller debitorrenter, anses det samlede kreditbeløb for udnyttet ved den højeste omkostning og debitorrente anvendt på den mulighed for at udnytte kreditmuligheden, der oftest benyttes under den pågældende type kreditaftale.

3) Hvis en kreditaftale generelt stiller forbrugeren frit med hensyn til at udnytte kreditmuligheden, men også blandt de forskellige muligheder for udnyttelse af kreditmuligheden fastsætter en begrænsning med hensyn til kreditbeløb og tidsrum, anses kreditbeløbet for at være udnyttet på den tidligste af de i kreditaftalen fastsatte datoer og i overensstemmelse med disse begrænsninger for udnyttelse af kreditmuligheden.

4) Hvis der i en begrænset periode eller for et begrænset beløb tilbydes forskellige debitorrenter og omkostninger, anses den højeste debitorrente og de højeste omkostninger for at være debitorrenten og omkostningerne i hele kreditaftalens løbetid.

5) I forbindelse med kreditaftaler, for hvilke der er aftalt en fast debitorrente i den første periode, ved hvis udløb der fastsættes en ny debitorrente, som derefter med jævne mellemrum tilpasses i forhold til en aftalt indikator eller intern referencesats, beregnes de årlige omkostninger i procent ud fra den antagelse, at fra og med udløbet af perioden med den faste debitorrente er debitorrenten den samme som debitorrenten på tidspunktet for beregningen af de årlige omkostninger i procent baseret på værdien af den aftalte indikator eller interne referencesats på det pågældende tidspunkt uden dog at være mindre end den faste debitorrente.

6) Hvis der endnu ikke er aftalt et loft for kreditten, anses loftet for at være på 170.000 euro. I tilfælde af andre kreditaftaler end eventual- eller garantiforpligtelser, hvor formålet ikke er at erhverve eller bevare en rettighed til fast ejendom eller grund, kassekreditter, købekort med henstand med betalingen eller kreditkort, anses loftet for at være på 1.500 euro.

7) I tilfælde af andre kreditaftaler end kassekreditter, foreløbige lån, værdibaserede kreditaftaler, eventual- eller garantiforpligtelser og tidsubegrænsede kreditaftaler som omhandlet i antagelserne i nr. 9-13:

a) Antages det, hvis datoen eller beløbet for en betaling af afdrag, der skal foretages af forbrugeren, ikke kan fastslås, at betalingen finder sted på den tidligste dato, der er angivet i kreditaftalen, og vedrører det laveste beløb, som den giver mulighed for.

b) Antages det, hvis tidsintervallet mellem tidspunktet for første udnyttelse af kreditmuligheden og datoen for den første betaling, der skal foretages af forbrugeren, ikke kan fastslås, at dette er det korteste tidsinterval.

8) Hvis datoen eller beløbet for en betaling, der skal foretages af forbrugeren, ikke kan fastslås på grundlag af kreditaftalen eller antagelserne i nr. 7 og 9-13, antages det, at betalingen finder sted i overensstemmelse med de datoer og betingelser, der kræves af kreditgiver, og hvis disse er ukendte:

a) Betales der renter sammen med betalingen af afdraget.

b) Betales der ikkerentebærende omkostninger udtrykt som et enkelt beløb på tidspunktet for indgåelse af kreditaftalen.

c) Betales der ikkerentebærende omkostninger udtrykt som flere betalinger med regelmæssige mellemrum begyndende med datoen for den første betaling af afdrag, og hvis beløbet for sådanne betalinger ikke er kendt, antages de at være lige store beløb.

d) Indfrier den endelige betaling tilgodehavendet i form af afdrag, renter og andre eventuelle omkostninger.

9) I tilfælde af en kassekredit anses det samlede kreditbeløb for udnyttet i sin helhed og for kreditaftalens fulde løbetid. Hvis kassekredittens løbetid ikke kendes, beregnes de årlige omkostninger i procent ud fra den antagelse, at kredittens løbetid er 3 måneder.

10) I tilfælde af et foreløbigt lån anses det samlede kreditbeløb for udnyttet i sin helhed og for kreditaftalens fulde løbetid. Hvis kreditaftalens løbetid ikke kendes, beregnes de årlige omkostninger i procent ud fra den antagelse, at kredittens løbetid er 12 måneder.

11) I tilfælde af en anden tidsubegrænset kreditaftale end en kassekredit og et foreløbigt lån antages det, at:

a) Kreditten i forbindelse med kreditaftaler, hvis formål er at erhverve eller bevare rettigheder til fast ejendom, ydes for en periode på 20 år regnet fra datoen for den første udnyttelse af kreditmuligheden, og at den endelige betaling foretaget af forbrugeren indfrier tilgodehavendet i form af afdrag, renter og andre eventuelle omkostninger; i tilfælde af kreditaftaler, hvis formål ikke er at erhverve eller bevare rettigheder til fast ejendom, eller hvor kreditmuligheden udnyttes ved hjælp af købekort med henstand med betalingen eller kreditkort, er denne periode 1 år.

b) Hovedstolen tilbagebetales af forbrugeren i lige store månedlige betalinger, første gang 1 måned efter datoen for den første udnyttelse af kreditmuligheden. I tilfælde, hvor hovedstolen imidlertid skal tilbagebetales i sin helhed i form af en enkelt betaling i hver betalingsperiode, antages forbrugerens efterfølgende udnyttelser af kreditmuligheden og tilbagebetalinger af hele hovedstolen at foregå i en periode på 1 år. Renter og andre omkostninger pålægges i overensstemmelse med disse udnyttelser af kreditmuligheden og tilbagebetalinger af afdrag og som fastsat i kreditaftalen.

I dette nummer forstås ved en tidsubegrænset kreditaftale en kreditaftale uden fast løbetid, som omfatter kreditter, som skal tilbagebetales i deres helhed inden for eller efter en periode, men som efter tilbagebetaling står til rådighed til fornyet udnyttelse.

12) I tilfælde af eventual- eller garantiforpligtelser anses det samlede kreditbeløb for udnyttet i sin helhed som et enkelt beløb på det tidspunkt, der ligger først, af:

a) Datoen for den seneste udnyttelse af kreditmuligheden, som er tilladt i henhold til den kreditaftale, der er den potentielle kilde til eventual- eller garantiforpligtelsen, eller

b) Udløbet af den første periode forud for forlængelsen af aftalen i tilfælde af en aftale, der forlænges.

13) I tilfælde af værdibaserede kreditaftaler:

a) Anses forbrugernes betalinger for at finde sted på den eller de seneste datoer, som er tilladt i henhold til kreditaftalen.

b) Anses de procentvise stigninger i værdien af den faste ejendom, som sikrer den værdibaserede kreditaftale, og raten for inflationsindekset, som er omhandlet i aftalen, for at være en procentsats svarende til den højeste af centralbankens nuværende mål for inflationsraten eller inflationsniveauet i den medlemsstat, hvor den faste ejendom er beliggende på tidspunktet for indgåelsen af kreditaftalen, eller 0 pct., hvis disse procentsatser er negative.